早在半年前,市场就在警告财政悬崖的风险。由于一系列减税政策的过期与自动减支计划的启动,联邦财政净支出将在2013年大幅减少超过6000亿美元,由此带来的紧缩将极可能使经济陷入衰退(详见《美联储的路线图(三):曲线救国的伯南克》)。

一如既往,忙于内斗的华盛顿在选举前不可能解决这个问题。金融市场尽管忧心忡忡,但在美联储的第三轮量化宽松的支持下也保持稳定,暂时将该风险搁在一旁。

直到大选当天,股指还涨幅强劲。有些人甚至称市场用上涨喜迎奥巴马的连任。不过,就在民主党人弹冠相庆的第二天,当奥巴马在白宫的大床上睁开惺忪的睡眼时,投资者已经开始抛售。标准普尔500指数在两天内下跌近4%,将QE3以来的涨幅全部抹去。市场用行动给战火方息的华盛顿当头一棒:该开始干正事了。

虽然民主党人占据了白宫,但参众两院的“跛脚鸭”的权力格局并未改变。若要避免财政悬崖,两党间依然需要妥协。同样是这群人,在去年夏天的债务上限问题上的拙劣表演使美国丢掉了最高信用评级。在明年1月1日到来前,他们能不再踢皮球,齐心协力共济时艰吗?

市场的基本预测并没有变。最可能的结果是在一番讨价还价后,国会能够避免财政悬崖的完全发生。毕竟,既要在未来降低债务,又要在短期避免过度紧缩,这是两党间的共识。于是,折衷的结果是采取临时性措施保留多数项目至下一年。但是,两党间对于长期减债路径的分歧同样明显,结构性改革恐怕还将留到以后再解决。

悬崖边的2013年

无论如何,财政净支出的减少都不可避免。根据市场预期,一个缩水版的财政悬崖,大约占GDP的1.0%-1.5%的紧缩计划将在明年实施。衰退结束三年以来,美国经济年均增长率约为2.0%。这意味着即便两党能避免最坏的结果发生,经济在明年依然将徘徊于衰退的边缘。

事实上,财政悬崖带来的不确定性已经在影响实体经济。制造业资本品生产订单通常是衡量企业资本开支的领先指标。该指标已经连续两个季度下滑,第三季度产品订单环比下滑6.4%,创下金融危机以后的最大跌幅(如图1),预示着第四季度资本品的生产将趋于疲软。

图1:美国资本品生产订单季度环比增长率

图1:美国资本品生产订单季度环比增长率 企业对资本支出的减少也相应地影响了对劳动力的需求。尽管劳动统计局的报告显示,就业市场在大选前夕出现了戏剧性的改善: 失业率降至8.0%以下,家庭调查就业月增加数创下十年来的新高。

但细看各行业的就业数据,可以发现资本品订单的减少绝非偶然。作为资本品需求大户的信息技术,采矿及制造业,在过去三个月都出现净裁员的情况。与之相反,创造就业最多的五大行业中,休闲娱乐、专业服务、与零售业的扩张,与第三季度家庭消费支出的强劲增长密不可分(如图2)。

图2: 美国非农部门各行业过去三个月就业变化情况

图2: 美国非农部门各行业过去三个月就业变化情况 消费支出的增长,实质上来源于家庭拥有的住房与金融资产价格上涨所带来的财富效应。在美联储的宽松货币政策下,股指在今年已上涨逾10%,住房市场在连跌六年后终于开始企稳回升。虽然收入增长依然缓慢,居民储蓄率连创今年新低,但家庭净资产的回升使得美国人重拾底气花起账户里不多的钱。

然而,消费增长的可持续性值得怀疑。迷你版的财政悬崖依然会对股市造成直接的冲击。如果布什时代的减税政策无法延续,资本利得税、股息收入税的上调将导致投资者获利离场,以及对高息股票的抛售。基本面上,鉴于明年经济增速的显著下滑,公司盈利的增长已经开始下调,市场相应的估值也应随之下降。市场的下挫将使消费者重新过上节衣缩食的日子。

最近创造就业的五大部门中的三个,在消费需求失去动能后,将难有余力继续增加雇员。至于剩下两个,政府部门在紧缩的环境下难有作为。医疗业则是特例。其就业得益于老龄化在近十年来每个月都保持增长。但即使奥巴马的全民医保能继续带动该行业的兴旺,美国人也不可能在一夜之间就变成医生、护士或药剂师。

“罗斯福衰退”

如今的局面,奥巴马也许并不陌生。

作为自1936年富兰克林·罗斯福之后第二位在失业率高于7.5%的情况下成功连任的总统,奥巴马应该知道小罗斯福后来的经历。连任之后,小罗斯福誓言平衡预算。在控制了参众两院的民主党议员的配合下,联邦财政赤字从1936年-5.1%成功降至1938年的-0.1%。

但与此同时,从1937年5月至1938年6月,工业产出下滑了30%,失业率反弹至19%,经济在大萧条后再次陷入衰退(史称“罗斯福衰退”)。若非随后爆发的第二次世界大战,美国何时能再度恢复尚未可知。

关于那次衰退,学界普遍认为原因有三:一是财政赤字在短时间内的急剧缩小;二是政府对金融市场的严厉监管,三是货币供应的收缩。

当时财政赤字的减少主要是由财政收入的大幅增加所致。小罗斯福在1936年提高了个人所得税,并在1937年开征社会保障税。1937-1938两年间,财政收入分别同比增长37%与25%,与此同时,财政支出仅同比减少8%与10%(如图3)。换言之,造成衰退的首要原因并非是政府支出的下降,而是政府加税对家庭消费与企业投资的打击。

图3: 美国联邦财政收支与实际GDP增长率

图3: 美国联邦财政收支与实际GDP增长率 另外,政府对资本利得的增税和对内幕交易的严打使得不少投资者退出股票市场,从而降低了流动性,放大了股市的价格波动。与此同时,欧洲资本因纳粹上台而大举流入美国。为吸收由此带来的流动性,美联储上调了银行的存款准备金率。银行在面对更严厉的监管与市场不确定下收紧了信贷,而私人部门因为税负加重也减少借贷,于是便引发了实体经济的进一步收缩。

多数人似乎并不吸取历史的教训。75年后的今天,民主党人正大力推行加税政策。号称大萧条以来最严厉的金融监管法案——《多德–弗兰克法案》已经开始实施。同时,巴塞尔三协议对银行资本金的要求使得银行缩减风险业务并四处筹集资本。尽管美国上周无限期推迟了协议的实施日期,但该协议只要仍被认可,都将一直是悬在银行业头顶上的达摩克利斯之剑。

唯一不同的应该是美联储。伯南克数十年研究大萧条的学术生涯使其不大可能重复当时货币政策的错误。一旦迷你财政悬崖带来的乘数效应使消费投资下滑,就业市场恶化,及信贷紧缩时,伯南克将宣布新的刺激计划,或是重启对长期国债的购买,或是仿效英国央行的融资换贷款计划,又或如日本央行般直接购买风险资产。总之,为避免重演“罗斯福衰退”,伯南克会尽其所能。

谁动了我的蛋糕

但是,货币政策不是万能药。美联储一轮轮的刺激政策,在短期内也许能给经济注入强心针。但长期的低利率和不计成本的资产购买已经扭曲了市场对于风险的定价。联储的印钞机正唱响着春天之歌,但当通胀来临,音乐戛然而止时,市场要面对的,就是信贷泡沫的再次破灭与去杠杆。

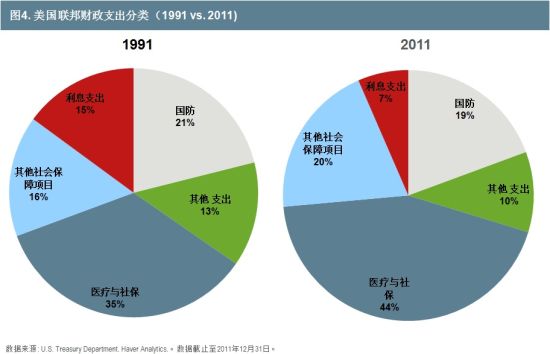

要降低扭曲的货币政策对经济的长期伤害,政治家们必须抓紧货币政策买来的时间,尽快实行结构性改革。当前财政问题的根本,不在于加税,而在于减支。联邦政府的财政开支中,医疗与社保的支出在过去二十年迅速增长。到2011年时,该项支出已占了政府总支出近一半(如图4)。虽然如此,社保基金依然入不敷出,并将在2033年告竭。

图4: 美国联邦财政支出分类

图4: 美国联邦财政支出分类 医疗社保滚雪球般的增长,主要是由于人口老化和福利群体的扩大所致。此外,美国低效臃肿的医保体系助长了病患对医保无必要的支出。但两党宁在其他边角料上寻找可能的节余,也不愿下决心处理医疗社保的问题。毕竟,这关系着实力不亚于华尔街的利益集团,以及千千万万老龄人和新移民的选票。

两党今年可通过临时措施暂缓财政悬崖,继续把核心问题拖下去。但他们终将面对更严峻的挑战。若放任医疗与社保支出无节制攀升,对富人的增税迟早会显得杯水车薪。倘若进一步提高税率,将使更多的富人关闭生意,离开美国。结果,热衷征税的国会只有扩大税基一途。

新闻中心

新闻中心